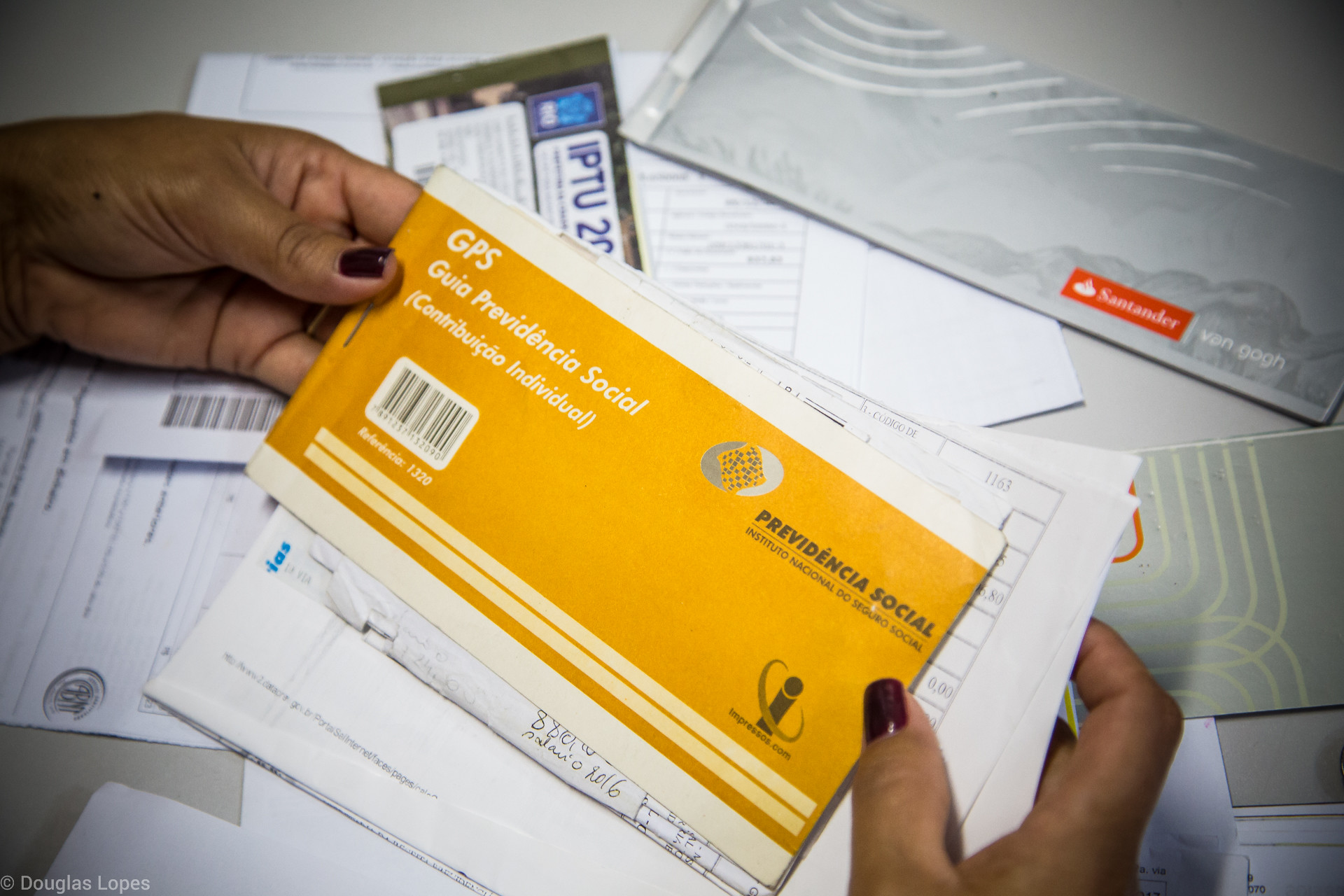

Pesquisa mostra aumento das dívidas especialmente entre as mulheres, hoje maioria entre chefes de famílias

Por Hélio Euclides e Jorge Melo

Não é assunto preferencial à mesa do jantar. As pessoas não gostam de falar sobre, como se tivessem culpa por não dar conta dos aumentos nos preços dos alimentos, do gás de cozinha, da gasolina, dos transportes, dos aluguéis… O segundo semestre de 2022 começou com recorde de endividamento e inadimplência entre a população brasileira: em julho, 78% tinha algum tipo de dívida, segundo a Pesquisa Nacional de Endividamento e Inadimplência do Consumidor (PEIC), realizada mensalmente pela Confederação Nacional do Comércio de Bens, Serviços e Turismo (CNC).

Endividamento e inadimplência são duas palavras incômodas. Apenas 12% da população está livre delas; o restante luta diariamente para equilibrar o orçamento em meio a falta de dinheiro, contas atrasadas e juros do cartão de crédito virando uma bola de neve. O quadro não é nada animador para a maioria das famílias brasileiras.

Victor Paulo Costa Paiva, 26 anos, é solteiro; seus dois filhos pequenos moram com os avós. Ele trabalha como ajudante de pedreiro e mecânico de motos, somando uma renda mensal de R$ 2 mil. A casa própria na Favela Marcílio Dias (Kelson’s) permite reduzir os gastos, já que não paga aluguel. Mesmo assim, gasta R$ 1.200 mensalmente somente com boletos e dívidas, como R$ 170 do telefone celular, R$ 70 com energia e o financiamento de uma motocicleta. “Não tenho contas atrasadas, mas peço dinheiro emprestado aos parentes e amigos, R$ 50, R$ 100, e vou administrando”, conta.

Victor não tem cheque especial nem cartões de crédito: “Quando preciso, uso o do meu tio.” Ele conta que foi obrigado a fazer muitos cortes no orçamento doméstico e economizar no que é possível. Mesmo sem atrasar os pagamentos, Victor reconhece que é difícil fechar o mês. “De um ano para cá ficou mais difícil acertar as contas”, diz ele.

Cuidado com os cartões de crédito

A proporção de inadimplentes chegou ao maior patamar em 12 anos: 29%. E 10,7% admitem que não têm condições de honrar os compromissos. A PEIC é realizada com 18 mil consumidores, distribuídos em todas as capitais do país e no Distrito Federal.

Os cartões de crédito representam a maior fatia das dívidas: 86,6%, segundo pesquisa do Serasa eCred divulgada em maio. Quase metade dos consumidores brasileiros (47%) tem quatro cartões de crédito ou mais. Em seguida, no rol das dívidas, vem os carnês, com 18,3%, e o financiamento de carros, com 10,8%.

Os juros do cartão de crédito para pessoa física alcançaram 364% ao ano, o maior percentual desde agosto de 2017. Já os juros do parcelamento estão em 175,1% ao ano. Ou seja, utilizar cartões de crédito para tentar administrar as dívidas e contas é o pior dos caminhos.

Dívidas são normais?

Segundo Ricardo Summa, professor do Instituto de Economia da Universidade Federal do Rio de Janeiro (UFRJ), é normal que famílias tenham dívidas, na medida em que a aquisição de bens (como eletrodomésticos, carros e até a casa própria) exige financiamentos para a maioria da população. O problema é quando há desequilíbrio e as dívidas comprometem uma grande fatia da renda mensal.

“A inflação dos alimentos foi muito alta e o salário real caiu. Para as famílias mais pobres, com renda de dois a cinco salários mínimos, o impacto foi muito forte”, explica o pesquisador.

A Análise de Inadimplência Nacional de Pessoas Físicas, executada pela Confederação Nacional de Dirigentes Lojistas (CNDL) e pelo Serviço de Proteção ao Crédito (SPC Brasil), estima que quatro em cada dez brasileiros estavam negativados em maio. São 62,37 milhões de pessoas. O Rio de Janeiro é o segundo estado com mais endividados: são 6,15 milhões, de uma população de 16 milhões.

Como muitos trabalhadores, a vigilante patrimonial Simone Tavares Garcia, de 50 anos, foi demitida em novembro de 2020 e não conseguiu mais achar emprego fixo. “Tenho muitas contas atrasadas. É dívida em cima de dívida, e mais um empréstimo bancário que não consigo pagar”, conta.

Simone tem cinco filhos; quatro são casados. Ela vive com uma filha de 17 anos numa casa emprestada na Vila do Pinheiro e conta com o auxílio emergencial e cestas básicas doadas para se manter: “Cortei tudo que podia, mas gasto muito com remédios porque sou diabética.” O marido “faz o que pode”, segundo ela. E os filhos têm os seus próprios problemas para administrar e ajudam quando é possível. “O último ano foi um dos piores”, avalia Simone, preocupada.

Conta não fecha

Em maio, cada consumidor negativado devia, em média, R$ 3.564,82. Quase quatro em cada dez consumidores (35,14%) tinham dívidas no valor de até R$ 500. E 50,32% deviam até R$ 1.000. A maior evolução das dívidas foi com o setor de bancos, com crescimento de 20,16%. O aumento da taxa de juros, que é usada para atualizar as dívidas, contribui para esse cenário. Os juros bancários chegaram a 38,1% ao ano em abril, maior valor em três anos, segundo o Banco Central.

Ricardo Summa observa que houve um crescimento significativo de endividamento das famílias de menor renda. “Quando a família vai se endividando ela perde as melhores fontes de crédito (como o consignado) que têm taxas menores. Se atrasar os pagamentos, ela é obrigada a migrar para fontes de crédito mais caras como os cartões de crédito, empréstimos bancários e até mesmo fontes não legais, como agiotas”, afirma.

Uma boa parte desse endividamento, de acordo com Ricardo, “é para pagar dívidas do passado ou para manter um mínimo padrão de vida, e não para comprar bens duráveis, como seria o normal e até desejável” numa economia capitalista, voltada para o consumo.

Segundo ele, o aumento da taxa de juros vai trazer novos desafios. “Quem já estava endividado vai ter que pagar mais pelas dívidas passadas e quem se endividar agora vai enfrentar juros mais altos. Isso vai comprometer uma parcela ainda maior do orçamento familiar”, analisa.

Um levantamento da empresa Paschoalotto, especializada em recuperação de créditos (cobrança de devedores inadimplentes), revelou que 68% dos endividados têm entre 25 e 51 anos. A pesquisa da CNC, por sua vez, mostra que, em julho, o endividamento atingiu 77,5% entre os homens e 80,6% entre as mulheres — o aumento no número de mulheres chefes de famílias é uma das explicações para esses números.

Para recuperar os créditos, a Paschoalotto analisa os perfis de milhares de devedores por mês. E, segundo os dados coletados, 76% dos endividados têm renda de até dez salários mínimos, ou seja, R$ 12 mil.

Causas

A taxa de desemprego no país ficou em 9,8% no trimestre encerrado em maio, segundo a Pesquisa Nacional por Amostra de Domicílios Contínua (PNAD Contínua) divulgada pelo Instituto Brasileiro de Geografia e Estatística (IBGE). Até esse mês, o país tinha 10,6 milhões de desempregados — pessoas de 14 anos ou mais que buscaram uma vaga no mercado de trabalho, sem sucesso.

O avanço da informalidade é outro fator que aumenta a incerteza sobre a renda, atrapalhando a gestão das finanças pessoais. O número de trabalhadores informais atingiu o recorde de 39,3 milhões de pessoas no segundo trimestre de 2022, segundo a PNAD Contínua.

Simone e Victor são bons exemplos. Ela, demitida em novembro de 2020, hoje vive de trabalhos informais. Desde a demissão não conseguiu nem emprego fixo nem equilibrar as contas, muito menos livrar-se das dívidas e da inadimplência. Victor tem dois trabalhos sem carteira assinada, sendo um temporário. Mas conseguiu manter a renda durante a pandemia fazendo entregas.